螞蟻金服的賺錢之道:年輕人盡情“花唄”,錢不夠再“借唄”金融

曾經,阿里巴巴憑借“什么都賣”的淘寶網獲得蓬勃發展,賺了數十億美元。現在,阿里巴巴旗下的螞蟻金服正帶著這個科技巨頭為消費者提供貸款產品,從而獲得另一種收益。

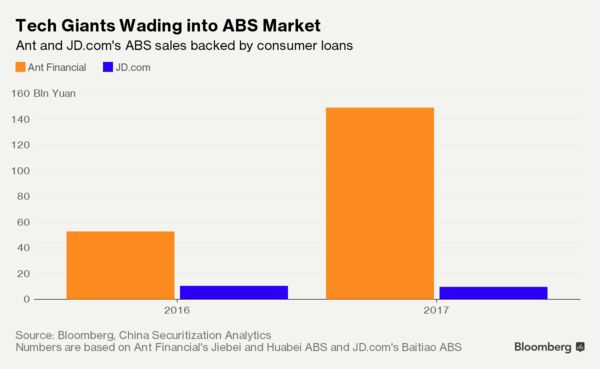

目前,在囊中羞澀的年輕人對于資金的需求急劇增加的情況下,除了阿里巴巴旗下的螞蟻金融,眾多公司正在抓住機遇,擴大消費貸款規模。根據彭博社數據,這些公司會在復雜的金融產品中打包債務,然后再將其出售給消費者,根據彭博社和中國資產證券化分析網數據,螞蟻金服今年已經賣出了至少1490億元人民幣(約合230億美元)所謂的資產抵押債券。

但是,一些分析師對這種新興做法提出警告,他們認為,需要為ABS等債券提供更高的透明度。

穆迪投資者服務部高級副總裁鄭志強說:“對于此類ABS,有一些問題需要解決。比如貸款人決定向潛在借款人發放貸款的標準是什么?貸款人如何收集有關借款人的信息?當經濟面臨困難時,應收賬款會在何種程度上開始惡化?”

通常,由京東等電商品臺運營的一些金融公司通過發行與貸款本身掛鉤的ABS來籌集這些貸款的資金。

正在上海讀研究生的小王,通過螞蟻金服提供的“借唄”這款產品,短短幾秒鐘之內就能為她的倫敦之行借到1萬元貸款,其年利率為14.6%。

9月份,小王償清了債務,并計劃在線上借更多款。

在她看來,“隨著時間的流逝,錢會貶值,為什么不提前把錢花掉呢?”

根據當地咨詢公司IResearch的估計,中國的優質消費信貸將從2015年的19萬億元躍升至2019年的41萬億元。

證券化產品捆綁是為了分散投資者之間的風險。高科技公司不能像銀行這樣進行存款,所以通常是以機構投資者的私募方式出售ABS等產品,使其能夠籌集資金。

在2008年金融危機之后,ABS才引起全球監管部門的關注,當時其為美國一些次貸買家提供貸款。自2012年以來,中國也在謹慎審批此類產品。

“在短期內,消費者抵押貸款的違約風險非常低,因為相關資產都是由少量小額貸款組成的,”招商證券有限公司的執行董事兼投資銀行部ABS負責人稱。“這些ABS產品將是安全的,除非經濟體系出現系統性風險,并引發消費貸款普遍違約。”

風險模型

螞蟻金服的全稱是螞蟻金融服務集團。針對產品潛在風險等疑問,該公司已經建立了100多個風險預測模型和3000多個貸款風險控制策略。穆迪8月份的一份報告顯示,截至3月31日止,螞蟻金融持有的消費貸款余額約為2000億元。

該公司在一封電子郵件的聲明中說:“我們會全面分析客戶的信用并有效管理風險以控制不良率。螞蟻金服嚴格遵循向投資者披露信息的相關監管規定。”

中國證券監督管理委員會,目前沒有對風險和披露要求的問題作出回應。根據中國證監會的規定,發行人應在招股說明書中披露資產池的總體統計數據,篩選標準和現金流量預測。對于私有產品,招股說明書一般不向公眾披露。

據清華大學國家金融研究所副所長朱寧介紹,這些提供ABS證券產品的互聯網平臺并沒有真正具備所有必要的風險管理協議。

《剛性泡沫:中國經濟為何進退兩難》的作者朱寧稱,ABS信息披露不足是一個現實的問題,因為投資者實際上投資的是政府的信用,而不是任何特定的安全基礎。

根據彭博社和中國證券化分析局的數據,中國第二大互聯網商城京東今年售出消費抵押貸款95億元,百度售出13億元。位于北京的金融科技公司品鈦集團,6月份在在線旅游平臺去哪網銷售了一款ABS支付分期付款產品,并且近期計劃第二次上線此類產品。

品鈦的聯合創始人Barry Freeman說:“當越來越多的公司有能力建立資產質量的記錄時,必將會有越來越多的參與者。

上海高級財務研究所教授閻紅表示,消費抵押貸款的相關資產信息披露仍然不夠,甚至對投資者來說也是如此。

閻紅還表示,“監管機構需要加強信息披露的要求,雖然要求披露每筆貸款的所有細節可能不切實際,但發行人或承銷商至少應披露資產池的基本統計資料。”

【來源:金融之家 作者:木子】

1.砍柴網遵循行業規范,任何轉載的稿件都會明確標注作者和來源;2.砍柴網的原創文章,請轉載時務必注明文章作者和"來源:砍柴網",不尊重原創的行為砍柴網或將追究責任;3.作者投稿可能會經砍柴網編輯修改或補充。

京公網安備 11010502032797號

京公網安備 11010502032797號