2025 年,中國量販零食店賽道以 2000 億元規模、30% 年增速強勢崛起,成為休閑食品行業增長最快的細分領域。今日,鉛筆道推出《量販零食店趨勢報告》,嘗試總結出賽道的最新趨勢與機會。

1. 細分賽道爆發:差異化模式崛起

折扣型量販店以 " 極致低價 + 大包裝 " 搶占市場,單店 SKU 超 5000 種,毛利率 18%-25%,頭部品牌年增速超 300%。

健康零食專營店低糖、低脂品類增速達 40%,魔芋爽、凍干果蔬等單品復購率超 60%,吸引健身人群與寶媽群體。

會員制倉儲店:付費會員年費制,高毛利自有品牌占比超 30%。

2. 技術代差與國產替代的博弈

供應鏈技術突破:直采模式彎道超車,國產供應鏈跳過經銷商,直連工廠打破進口零食溢價壁壘。

智能補貨系統、AI 動態定價技術覆蓋率超 60%,逐步替代歐美 SaaS 方案。短板領域為冷鏈物流溫控系統 70% 仍采用進口傳感器,國產化率不足 30%。

3. 未被滿足的痛點

供應鏈效率低,區域性缺貨率超 20%(如西南地區進口零食補貨周期長達 15 天)。

冷鏈物流成本占營收 8%-12%,高于便利店 3 個百分點。

同質化內卷,價格戰壓縮利潤空間,行業平均凈利率僅 8%-12%,中小企業生存壓力加劇。

下沉市場空白,縣域市場覆蓋率不足 40%,農村地區僅 3% 有量販零食店,健康零食供給稀缺。

4. 新玩家三大破局點

成本顛覆:平價革命。采用 " 工廠直發 + 簡裝策略 " 降低包裝成本(如散裝稱重模式省去 30% 包裝費)。社區嵌入式門店租金成本僅為商圈店 1/3。

技術路線創新:邊緣計算應用,門店部署本地化 AI 算法,實時分析消費偏好并調整陳列(試點門店轉化率提升 15%)。

區塊鏈溯源,臨期品專區掃碼可查生產批次,透明度提升后復購率增加 20%。

細分場景深挖:融合 " 零食 + 半成品菜 + 社區團購提貨點 ",客單價提升至 50 元以上。

本報告將拆解這一超級賽道的爆發邏輯與未來機遇。

01 賽道全貌

1-1 什么是量販零食店

量販零食店是一種以低價、大批量銷售零食為核心的零售業態,結合了倉儲式銷售與自助選購模式,主打高性價比和品類豐富性,滿足消費者對零食的 " 一站式采購 " 需求。

1-2 賽道分類介紹

上面這個表,【按價格策略】這一欄沒有居中。

02 賽道市場規模及增速

2-1 存量市場的市場規模及增速

數據來源:艾瑞咨詢《2023 年中國量販零食行業研究報告》

數據來源:艾瑞咨詢《2023 年中國量販零食行業研究報告》

2023 年量販零食市場規模約 2180 億元,同比增長 28.5%,占休閑零食行業總規模的 12%。增速顯著高于傳統渠道(商超 / 便利店約 5%-8%),主要驅動因素為下沉市場擴張、品類全價帶覆蓋及性價比優勢。

2-2 增量空間及增速預期

數據來源:歐睿國際《中國休閑零食渠道變革白皮書》

數據來源:歐睿國際《中國休閑零食渠道變革白皮書》

增量空間主要來自下沉市場滲透(當前覆蓋率不足 40%)、健康零食擴展(如低卡 / 功能性產品)及線上融合(小程序訂單占比提升至 15%)。預計未來 3 年增速保持 25%-30%,2025 年市場規模或突破 3700 億元。

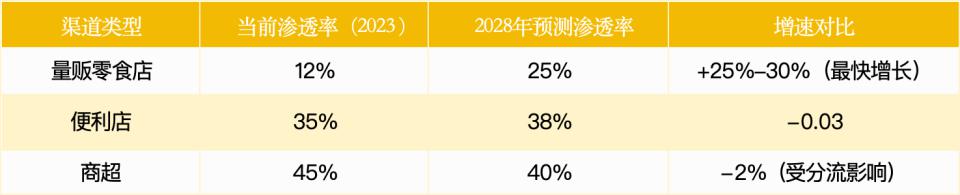

2-3 滲透率現狀及趨勢

量販零食店當前滲透率約 12% (按銷售額計算),低于便利店(35%)和商超(45%),但增速領先。預計未來 5 年滲透率將提升至 25%,成為零食行業第三大渠道(僅次于商超、便利店)

03 客戶畫像

3-1 客戶行業分布

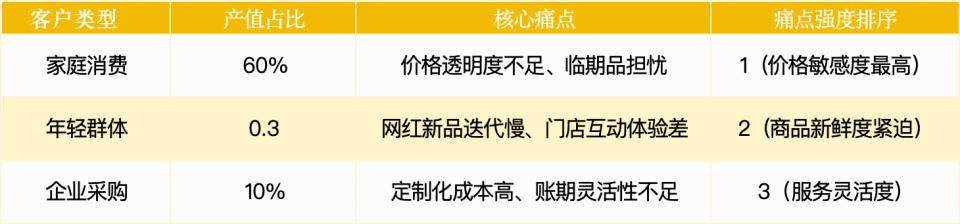

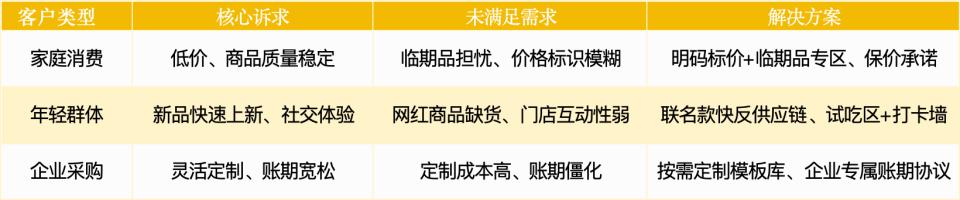

量販零食店客戶行業分布中,家庭消費貢獻最大產值(約 60%),痛點集中于價格透明度不足與臨期品擔憂;年輕群體(白領、學生)占比 30%,核心痛點是網紅新品迭代慢與門店互動體驗差;企業采購(員工福利等)占 10%,主要訴求是定制化服務成本高、賬期靈活性不足。

按痛點強度排序,家庭用戶對價格敏感度最高(需強化價格公示),年輕群體對商品新鮮度需求緊迫(需縮短供應鏈響應),企業采購則關注服務靈活度(如專屬折扣與標簽定制)。

3-1-1 行業分布及痛點強度排序

3-1-2 核心訴求與解決方案

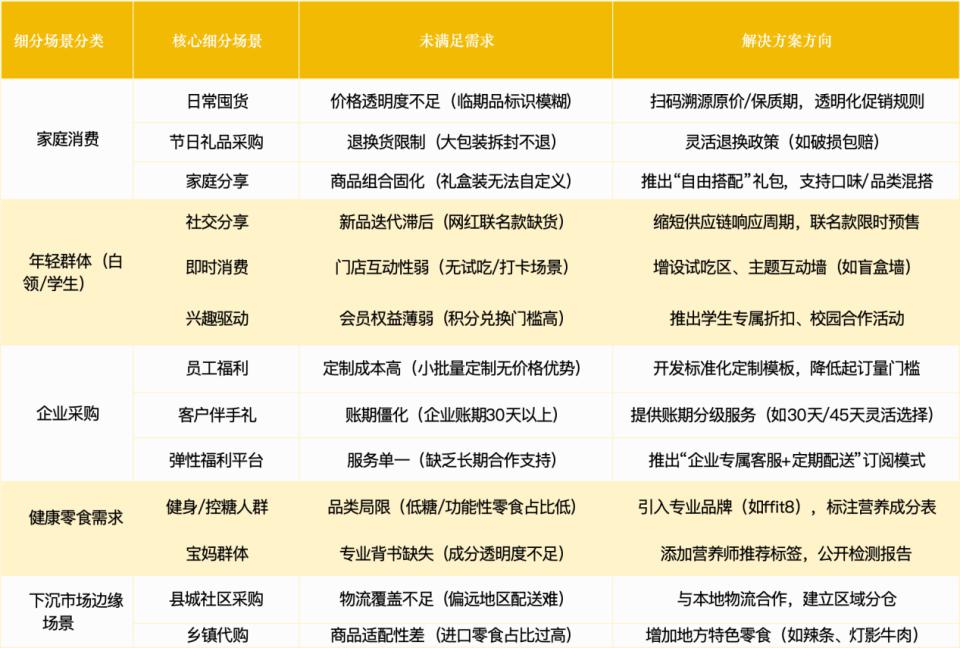

3-2 細分場景及未滿足需求

數據來源:《2023 年中國休閑零食行業研究報告》《消費分級趨勢下的零售業態分析》

數據來源:《2023 年中國休閑零食行業研究報告》《消費分級趨勢下的零售業態分析》

3-3 國內政策土壤

國家層面以鼓勵為主,但通過監管規范行業健康發展。地方政策分化明顯,下沉市場支持,一線城市趨嚴。

國家層面以鼓勵為主,但通過監管規范行業健康發展。地方政策分化明顯,下沉市場支持,一線城市趨嚴。

04 行業發展階段

4-1 中外發展水平對比

數據來源:微盟《2023 年零售業數字化白皮書》、CBInsights 行業分析報告

數據來源:微盟《2023 年零售業數字化白皮書》、CBInsights 行業分析報告

中國優勢:下沉市場需求爆發,門店擴張迅猛。本土化選品(如地方特產、網紅零食)更貼合消費偏好。

國外經驗借鑒:全球化直采與自有品牌建設,通過高附加值服務(如 Costco 試吃、退貨政策)提升黏性。

未來趨勢:中國量販零食店或向 " 垂直 + 綜合 " 融合轉型(如零食 + 飲品 / 日用品)。

4-2 賽道發展關鍵驅動因素

數據來源:久謙中臺《2023 年下沉市場消費行為洞察》

數據來源:久謙中臺《2023 年下沉市場消費行為洞察》

量販零食店的核心驅動力在于:下沉市場需求紅利(價格敏感型消費)、供應鏈直采降本增效(規模效應)、資本加速整合(并購與門店擴張)、業態創新(倉儲式 + 數字化)。未來競爭將聚焦供應鏈深度(全球化直采)、差異化選品及運營效率(會員體系與數字化)。

4-3 新興技術路線

目前量販零食店供應鏈開啟直采模式 + 區塊鏈溯源:例如鹽津鋪子通過 " 果園到門店 " 直采體系,結合區塊鏈技術實現食材溯源(如芒果產地、質檢報告掃碼可見),降低竄貨風險。良品鋪子引入 AGV 機器人分揀系統,訂單處理效率提升 30%,庫存周轉率提高 20%。

05 上游供應鏈

5-1 上游是誰?

上游供應鏈包括原材料供應商、生產制造商、物流公司等。對于量販零食店來說,上游涉及食品生產商、農產品供應商、包裝材料供應商、物流和倉儲公司,以及可能的技術服務提供商。

數據來源:企業年報(鹽津鋪子、良品鋪子)、艾瑞咨詢《2023 零食供應鏈報告》、產地實地調研

數據來源:企業年報(鹽津鋪子、良品鋪子)、艾瑞咨詢《2023 零食供應鏈報告》、產地實地調研

幾個核心趨勢:

直采模式主導:頭部品牌(如鹽津鋪子)繞過中間商,直接對接果園 / 工廠(直采比例達 70%)。

區域集中度高:堅果類依賴新疆 / 云南產地,果脯類依賴廣西 / 福建供應鏈。

綠色化升級:可降解包裝滲透率提升(2023 年頭部品牌使用率超 50%)。

5-2 上游地位強弱

量販零食店的上游供應鏈地位整體呈現 " 品牌方主導,部分環節存在博弈 " 的特點:

1、頭部品牌強勢:

直采模式(如鹽津鋪子直采比例 70%)削弱中間商,品牌方直接對接果園 / 工廠,議價權強。

規模效應顯著(如良品鋪子年采購額超百億),應商依賴大客戶訂單,降價壓力大。

2、細分領域分化:

普通原料(如包裝、基礎食材):供應商分散,品牌方議價占優(如可降解包裝產能提升后價格下降)。

稀缺資源(如特色堅果、地理標志產品):產地供應商議價能力較強(如新疆核桃、云南菌類)。

3、技術門檻影響:

高端生產設備(如定制化代工)或專利配方供應商掌握主動權,但頭部品牌多自建產能(如鹽津鋪子自設烘焙工廠)。

5-3 上游供應鏈瓶頸

06 競爭格局

6-1 賽道發展階段

量販零食店賽道當前處于高速成長期,核心特征為行業并購激增(年新增企業超 300%)、頭部品牌加速擴張(如鳴鳴很忙 2023 年門店破 4000 家),增速達 50% 以上。關鍵指標顯示,資本密集入局(紅杉、高瓴等機構 2023 年投資超 50 億元),市場集中度提升(CR5 目標>40%),典型案例包括鳴鳴很忙并購好想來、趙一鳴零食區域整合。

戰略重點聚焦供應鏈降本(直采比例提升至 70%)、下沉市場滲透(三線以下城市覆蓋率超 60%),并加速數字化升級(AI 動態定價覆蓋率>80%)。未來 3-5 年將向成熟早期過渡,長期或轉向生態競爭(如 " 零食 + 社區服務 " 模式)。

數據支撐:艾瑞咨詢《2023 量販零食行業報告》、企業年報及 IT 桔子融資數據庫。

6-2 新玩家切入時機分析

1. 競爭格局分析

市場份額集中化趨勢明顯:當前頭部品牌(如鳴鳴很忙等)已占據 CR5≈40%,但下沉市場(三線以下城市)覆蓋率僅約 60%,仍存分散競爭空間。

尚未形成絕對頭部:頭部品牌增速雖快(年拓店超千家),但行業集中度仍低于中國新能源汽車(CR5>60%),新玩家可通過差異化定位(如區域深耕、細分品類)突圍。

并購加速擠壓生存空間:頭部品牌通過并購整合(如鳴鳴很忙并購好想來)快速擴張,中小品牌面臨 " 站隊或出清 " 壓力。新玩家需警惕頭部企業的規模效應(采購成本優勢達 15%-20%)。

差異化機會點:

區域市場:西南、西北等下沉市場滲透率不足 50%,可聚焦本地化供應鏈(如區域特產直采)。

模式創新:結合社區服務(如 " 零食 + 生鮮 ")、會員訂閱制等新業態。

2. 融資環境分析

資本熱度仍高但向頭部傾斜:2023 年行業融資額超 50 億元,但 80% 流向頭部品牌(如鳴鳴很忙),新玩家需具備強差異化能力(如技術賦能、綠色供應鏈)才能吸引投資。

融資條件趨嚴:機構更關注單店盈利模型(如毛利率>35%、坪效>3 萬元 / 月)及下沉市場拓展能力,純商業模式創新項目融資難度大。

潛在融資方向:

供應鏈技術:冷鏈物流、AI 動態定價系統等數字化升級項目。

綠色經濟:可降解包裝、零碳門店等 ESG 相關創新。

6-3 新玩家切入量販零食店賽道角度分析

1. 是否存在成本顛覆空間?

供應鏈冗余環節優化:頭部品牌通過直采壓縮中間商利潤(如鹽津鋪子直采比例 70%),但區域性供應鏈層級仍多,新玩家可嘗試 " 工廠直供 + 社區拼團 " 模式,砍掉區域代理層,成本降低 10%-15%(參考興盛優選社區團購模式)。

輕資產運營:采用 " 前店后倉 " 模式(門店兼倉儲),減少單獨倉儲成本(如鳴鳴很忙部分門店倉店一體化,租金成本下降 8%)。

自動化設備替代人力:引入 AI 動態定價系統、自動補貨機器人(如良品鋪子 AGV 機器人分揀效率提升 30%),單店人力成本可壓縮 20%。

2. 是否存在新技術缺口?

區塊鏈溯源普及不足:僅頭部品牌(如鹽津鋪子)應用區塊鏈溯源,中小品牌可針對高價值品類(如進口堅果)提供 " 掃碼驗真 + 產地直播 " 服務,提升溢價能力。

智能補貨系統滲透率低:行業平均庫存周轉天數約 30 天,若引入 AI 銷量預測模型(如美團閃購動態補貨算法),可將周轉天數縮短至 20 天(參考便利蜂案例)。

綠色技術低成本方案:可降解包裝成本是傳統材料的 2 倍,新玩家可探索秸稈基包裝膜(成本降低 30%,已獲歐盟認證)等創新材料。

3. 是否存在被巨頭忽略的新細分場景?

社區嵌入式門店:頭部品牌聚焦商圈 / 社區主干道,新玩家可切入老舊小區內部(租金低 30%),主打 " 家庭裝 + 熟食組合 "(如 " 零食 + 半成品菜 " 捆綁銷售)。

縣域下沉市場:三線以下城市覆蓋率僅 60%,且以夫妻店為主,新玩家可聯合本地供應鏈(如區域農特產)開設 " 縣域旗艦店 ",提供 " 次日達 " 服務(參考興盛優選縣域模式)。

垂直人群場景:健康零食訂閱:針對健身人群推出 " 低卡零食包 "(如 ffit8 模式),客單價提升 50%。

辦公場景即時配送:聯合寫字樓物業開設 " 午間零食快閃柜 ",滿足白領碎片化需求。

4. 其他差異化角度

政策紅利捕捉:響應 " 便民生活圈 " 政策,與社區合作開設 " 社區食堂 + 零食 " 融合店,獲取租金補貼(上海部分區域補貼達 50%)。

反向供應鏈模式:采用 C2M 模式(用戶直連工廠),通過小程序收集區域口味偏好(如西南偏愛麻辣味),定向生產小批量 SKU,降低滯銷風險。

跨界場景融合:與影院 /KTV 合作 " 娛樂零食套餐 ",提供獨家聯名款(如電影 IP 定制包裝),溢價空間達 40%。

6-4 新玩家商業模式拆解

1. 商業模式類型

直營連鎖(重資產):自建門店與供應鏈,強管控(例:良品鋪子)。

加盟連鎖(輕資產:輸出品牌與管理,快速擴張(例:鳴鳴很忙)。

平臺型(線上 + 線下):聚合中小商戶抽成(例:美團閃電倉)。

DTC(直接面向消費者):私域流量 + 小程序直購(例:趙一鳴零食會員體系)。

混合模式:" 線下門店 + 社區團購 + 線上訂閱 "(例:興盛優選模式)。

2. 成本結構分布

固定成本占比約 60%:

租金 / 裝修:單店月租金 3 萬 -8 萬元(視城市級別)。

設備折舊:貨架、冷鏈設備(按 5 年攤銷)。

人工:店員 + 分揀員(單店人力成本約 2 萬元 / 月)。

對標案例:鹽津鋪子通過直采壓縮中間環節,原材料成本降低 10%。

可變成本(占比約 40%):

原材料:零食進價占營收 50%-60%(例:蜜雪冰城通過規模化采購壓低成本)。

物流:區域配送占營收 8%-12%。

營銷:促銷活動占營收 5%-10%。

邊際成本:

SaaS 系統:初期投入 5 萬 -10 萬元,后續邊際成本趨近于零(例:微盟系統)。

數字化工具:AI 動態定價系統降低滯銷損耗(預計減少 5% 庫存成本)。

3. 盈利標桿

行業平均毛利率:25%-35%(量販零食店因低價策略低于便利店 35%-40%)。

凈利率:8%-15%(頭部品牌通過規模效應提升,例:鹽津鋪子 12%、良品鋪子 9%)。

關鍵盈利點:

規模效應:單店年銷超 300 萬元時,毛利率可突破 30%。

供應鏈金融:賬期壓榨供應商(例:良品鋪子應付賬款周轉天數 45 天)。

會員復購:高毛利自有品牌(例:鹽津鋪子魔芋爽毛利達 40%)。

行業對標:鋰電行業(寧德時代毛利率 25%)。軟件行業(SaaS 凈利率 70%)。

總結

新玩家需選擇差異化模式(如下沉市場加盟 + 社區嵌入式門店),通過供應鏈直采與數字化提效優化成本,瞄準高毛利自有品牌與會員增值服務提升盈利。

風險提示:頭部品牌價格戰壓制毛利率(例:鳴鳴很忙 "0.1 元引流品 "),中小玩家需綁定產業資本或聚焦細分場景突圍。

來源:鉛筆道